本文

平成27年度課税分から市民税・県民税の給与天引き(特別徴収)の一斉指定を実施しています

茨城県と県内各市町村では、平成27年度から、法令遵守や納税者の利便性の向上を目的として、事業主(源泉徴収義務者)の皆様に対して、市民税・県民税の給与天引き(特別徴収)の一斉指定を実施しています。

実施の背景

これまでは、小規模事業主の経理処理等に配慮し、制度の運用を緩和してきた例がありましたが、地方税法の規定により本来、所得税の源泉徴収義務のある事業主は、従業員の市民税・県民税を特別徴収しなければならないとされていることや、納税者の利便性向上等を踏まえ、茨城県及び県内全市町村では、給与天引き(特別徴収)を原則すべての事業主に実施していただくことを決定しました。

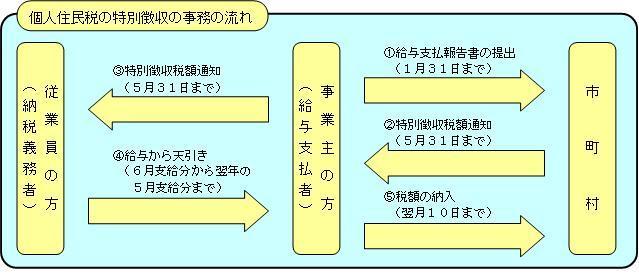

特別徴収とは?

市民税・県民税の特別徴収とは、事業主(特別徴収義務者)が、所得税の源泉徴収と同様に、従業員(納税義務者)に代わって、毎月支払う給与から市民税・県民税を天引きし、従業員の住所地の市町村に納入していただく制度です。

ただし、所得税の源泉徴収と異なり、前年中の所得を基に市町村が市民税・県民税の税額計算をするため、事業主が計算をする必要はありません。

※特別徴収の根拠

地方税法第321条の4により、所得税を源泉徴収している事業主(特別徴収義務者)は、従業員の市民税・県民税を特別徴収しなければならないことになっております。

特別徴収義務者とは?

地方税法及び各市町村の条例の規定により、特別徴収義務者の指定を受けた給与の支払者を指します。

従業員(納税義務者)の住所地である市町村から特別徴収税額通知を受けた事業主(特別徴収義務者)は、特別徴収税額の月割額を従業員の給与から差し引いて、翌月の10日までに各市町村に納入していただきます。

特別徴収による納税のしくみ

特別徴収の対象となる給与所得者とは?

前年中に給与の支払いを受けており、かつ4月1日の現況において給与の支払いを受けている方です。事業主(特別徴収義務者)は、給与所得者である従業員から、特別徴収の方法によって市民税・県民税を徴収しなければなりません。

ただし、次の「普通徴収切替理由」に該当する場合には、例外として普通徴収が認められる場合があります。

| 符号 | 普通徴収切替理由(下記「普A~普F」以外の理由は不可) |

|---|---|

| 普A | 事業所の総従業員数が2人以下 (下記「普B」~「普F」に該当するすべての(他の市区町村提出分を含む)従業員数を差し引いた人数) |

| 普B | 他の事業所で個人住民税が特別徴収されている方(乙欄該当者) |

| 普C | 給与から税額が引ききれない方(年間の給与支払額が96万5千円以下) |

| 普D | 給与の支給が不定期の方 |

| 普E | 事業専従者にあたる方(個人事業主のみ対象) |

| 普F | 退職者若しく退職予定者(5月末日まで)または休職者 |

※該当する方がいる場合、「給与支払報告書(個人別明細書)の摘要」欄に普通徴収切替理由書の該当する符号(普A~普F)を記載してください。(eLTAX等の電子媒体で提出する場合を含みます。)

納税者のメリット

- 個人で金融機関等へ出向く必要がなく、納期限を心配しなくて良くなります。

- 年税額を12回に分けるので、普通徴収(年4回)と比べて1回あたりの負担が少なくなります。

【例】年税額を93,000円とすると1回の納税額は次のとおりになります。

|

年税額 |

普通徴収 |

特別徴収 |

||

|---|---|---|---|---|

|

1期 |

2~4期 |

6月 |

7~5月 |

|

|

93,000円 |

24,000円 |

23,000円 |

8,300円 |

7,700円 |

|

4回払い(法定回数) |

6~5月まで12回払い |

|||

※年税額は変わりませんが、支払い回数が多くなるため、1回あたりの支払額が少なくなります。

特別徴収税額の納期の特例

従業員が常時10人未満である事業所は、市町村の承認を受けて、年12回の特別徴収税額の納期を、12月と翌年6月の年2回にすることができます。

詳細は、「市民税・県民税・森林環境税の特別徴収における納期の特例について(内部リンク)」をご覧ください。

特別徴収に関する手続きについて

各種手続き、よくあるお問い合わせなどは、下記をご確認ください。

電子申告・電子納付をご利用ください

特別徴収の事務手続きには、eLTAX(エルタックス)による電子申告・電子納税のご利用をお願いします。

eLTAX(エルタックス)は、給与支払報告書と源泉徴収票を市町村と税務署に同時に提出でき、すべての市町村に一括して特別徴収税額の納入ができるなど、利便性が向上していますのでぜひご利用ください。詳細は、下記をご確認ください。

個人住民税の特別徴収 Q&A

| Q | 今まで特別徴収していなかったのに、なぜ今になって特別徴収をしないといけないのですか。 |

| A | 今までも、原則として所得税を源泉徴収している事業主は、市民税・県民税を特別徴収しなければならないこととされていましたが、徹底されていなかったのも事実です。このため、茨城県では、納税者間の公平性、納税者の利便性等の確保を図るため、すべての市町村で、平成27年度から、特別徴収を徹底する取り組みを行うこととしたものです。 |

| Q | 特別徴収は手間がかかりそう。従業員も少なく、対応する余裕がないのですが。 |

| A | 市民税・県民税の税額計算は市町村が行いますので、所得税のように、毎月の税額を計算したり年末調整をしたりするような手間が事業主にはかかりません。また、従業員が常時10人未満の事業所の場合は、市町村に申請し承認を受けることにより、年12回の納期を年2回にする制度(納期の特例)を利用できます。 ※eLTAX(エルタックス)の「地方税共通納税システム」機能を利用すれば、金融機関に出向くことなく一括処理で各市町村に電子納税することができます(地方税共同機構・個人住民税特別徴収推進リーフレット [PDFファイル/1.74MB])。 |

| Q | 従業員はパートやアルバイトであっても、特別徴収をする必要がありますか?また、従業員が少ない事業所でも、特別徴収をしなければなりませんか。 |

| A | 原則として、パートやアルバイトを含むすべての従業員から特別徴収をする必要があります。また、従業員が少ない事業所でも、「普通徴収切替理由」に該当しなければ、特別徴収をしなければなりません。 |

| Q | 特別徴収を始めるには、どのような手続きをすればいいのですか? |

| A | 毎年1月末までに提出することになっている「給与支払報告書(総括表)」の特別徴収の報告人員欄に該当者人数を記入のうえ、提出してください。また、年度の途中で入社した従業員については、「特別徴収への切替届出(依頼)書」を提出してください。 |

| Q | 従業員が年度の途中で退職や休職をした場合の手続きはどうすればよいのですか? |

| A | 従業員の方が年度の途中で退職や休職のため、給与から天引きができなくなった場合は、「給与所得者異動届出書」を異動があった月の翌月10日までに提出してください。後日、特別徴収税額の変更通知書をお送りします。 |

特別徴収に関する法令根拠等について

地方税法

給与所得に係る個人の市町村民税の特別徴収

第三百二十一条の三 市町村は、納税義務者が前年中において給与の支払を受けた者であり、かつ、当該年度の初日において給与の支払を受けている者(支給期間が一月を超える期間により定められている給与のみの支払を受けていることその他これに類する理由があることにより、特別徴収の方法によつて徴収することが著しく困難であると認められる者を除く。以下この条及び次条において「給与所得者」という。)である場合においては、当該納税義務者に対して課する個人の市町村民税のうち当該納税義務者の前年中の給与所得に係る所得割額及び均等割額の合算額は、特別徴収の方法によつて徴収するものとする。ただし、当該市町村内に給与所得者が少ないことその他特別の事情により特別徴収を行うことが適当でないと認められる市町村においては、特別徴収の方法によらないことができる。

給与所得に係る特別徴収義務者の指定等

第三百二十一条の四 市町村は、前条の規定により特別徴収の方法によつて個人の市町村民税を徴収しようとする場合には、当該年度の初日において同条の納税義務者に対して給与の支払をする者(他の市町村内において給与の支払をする者を含む。)のうち所得税法第百八十三条<外部リンク>の規定により給与の支払をする際所得税を徴収して納付する義務がある者をこの当該市町村の条例により特別徴収義務者として指定し、これに徴収させなければならない。この場合においては、当該市町村の長は、前条第一項本文の規定により特別徴収の方法によつて徴収すべき給与所得に係る所得割額及び均等割額の合算額又ははこれに同条第二項本文の規定により特別徴収の方法によつて徴収することとなる給与所得以外の所得に係る所得割額(同条第四項に規定する場合には、同項の規定により読み替えて適用される同条第二項本文の規定により特別徴収の方法によつて徴収することとなる給与所得及び公的年金等に係る所得以外の所得に係る所得割額)を合算した額(以下この節において「給与所得に係る特別徴収税額」という。)を特別徴収の方法によつて徴収する旨を当該特別徴収義務者及びこれを経由して当該納税義務者に通知しなければならない。以下省略

給与所得に係る特別徴収税額の納入の義務等

第三百二十一条の五 前条の特別徴収義務者は、同条第二項に規定する期日までに同条第一項後段(同条第六項において準用する場合を含む。)の規定による通知を受け取つた場合にあつては当該通知に係る給与所得に係る特別徴収税額の十二分の一の額を六月から翌年五月まで、当該期日後に当該通知を受け取つた場合にあつては当該通知に係る給与所得に係る特別徴収税額を当該通知のあつた日の属する月の翌月から翌年五月までの間の月数で除して得た額を当該通知のあつた日の属する月の翌月から翌年五月まで、それぞれ給与の支払をする際毎月徴収し、その徴収した月の翌月の十日までに、これを当該市町村に納入する義務を負う。ただし、当該通知に係る給与所得に係る特別徴収税額が均等割額に相当する金額以下である場合には、当該通知に係る給与所得に係る特別徴収税額を最初に徴収すべき月に給与の支払をする際その全額を徴収し、その徴収した月の翌月の十日までに、これを当該市町村に納入しなければならない。

水戸市市税条例

給与所得に係る個人の市民税の特別徴収

第45条 個人の市民税の納税義務者が当該年度の初日の属する年の前年中において給与の支払を受けた者であり、かつ、同日において給与の支払を受けている者(次の各号に掲げる者のうち特別徴収の方法により徴収することが著しく困難であると認められるものを除く。以下この条において「給与所得者」という。)である場合には、当該納税義務者の前年中の給与所得に係る所得割額及び均等割額(これと併せて賦課徴収を行う森林環境税額を含む。)の合算額を特別徴収の方法により徴収する。

- 支払期間が1月を超える期間により定められている給与のみの支払を受ける者

- 外国航路を航行する船舶に乗り組む船員で不定期に給与の支払を受ける者

- 前2号に掲げるもののほか、市長が特に認める者

給与所得に係る特別徴収義務者の指定等

第46条 前条第1項から第3項までの規定による特別徴収に係る市民税の特別徴収義務者は、当該年度の初日において同条第1項の納税義務者に対して給与の支払をする者(法人でない社団又は財団で代表者又は管理人の定めのあるものを含む。以下同じ。)(他の市町村内において給与の支払をする者を含む。以下同じ。)で所得税法第183条の規定によって給与の支払をする際所得税を徴収して納付する義務があるものとし、前条第5項の規定による特別徴収に係る市民税の特別徴収義務者は、同項の当該給与所得者に対して新たに給与の支払をする者となった者とする。

関連情報

- 個人住民税の特別徴収(給与天引き)を徹底する取組(一斉指定)について<外部リンク>(新しいウィンドウが開きます)

- 総務省・全国地方税務協議会作成パンフレット [PDFファイル/8.83MB]