本文

市民税・県民税における所得金額について

所得金額とは、課税年度の前年の1月1日から12月31日までの1年間の収入から必要経費や給与所得控除などを差し引いたものです。数種類の所得がある場合は、それらを合計します。

- 所得の種類とその概要

- 非課税所得

- 総所得金額、合計所得金額、総所得金額等の違い

1.所得の種類とその概要

|

所得の種類 |

所得金額 |

||

|---|---|---|---|

|

事業所得 |

農業、漁業、製造業、卸売業、小売業、サービス業、医師、その他の事業から生じる所得 |

収入金額 - 必要経費 |

|

|

不動産所得 |

貸家、アパート、駐車場などの貸し付けによる所得 |

収入金額 - 必要経費 |

|

|

利子所得 |

国外で支払われる預金等の利子などによる所得 |

収入金額 |

|

|

配当所得 |

株式の配当、剰余金の分配などによる所得 |

収入金額 - 株式の元本取得のために要した負債の利子 |

|

|

給与所得 |

給料、賃金、賞与などによる所得 |

収入金額 - 給与所得控除額 |

|

|

雑所得 |

公的年金等(厚生年金、国民年金、恩給など)による所得 |

次の1と2を合計した金額

|

|

|

公的年金等による所得以外の雑所得 |

|||

|

譲渡所得 |

土地・建物、株式等を売った場合に生じる所得 |

土地 |

≪分離課税≫ |

|

株式等 |

≪分離課税≫ |

||

|

総合分 |

収入金額 - 取得費・譲渡費用 - 特別控除額(最高50万円) |

||

|

一時所得 |

生命保険等の一時金・満期返戻金、賞金、懸賞当選金、競輪・競馬の払戻金などによる所得 |

{収入金額 - 必要経費 - 特別控除額(最高50万円)}×1/2 |

|

|

退職所得 |

退職金、退職手当などによる所得 |

≪通常は現年分離課税≫ |

|

|

山林所得 |

山林(立木)を売った場合に生じる所得 |

≪分離課税≫収入金額 - 必要経費 - 特別控除額(最高50万円) |

|

(補足1)退職所得、山林所得および土地・建物、株式の譲渡所得については、他の所得と区別してそれぞれの計算方法により税額を算出します。

(補足2)生命保険等の満期返戻金とは、生命保険や損害保険の掛金を自分で支払い、満期に一時的に受け取る満期返戻金としての保険金を指します。

(補足3)平成29年度(平成28年分)の申告(平成29年4月1日施行)から、公社債等の課税方式の変更と損益通算・繰越控除・分離課税制度の変更がされることとなりました。詳細については、平成29年度から適用される個人市民税の税制改正等について(内部リンク)の「3.金融所得課税の一体化による改正」をご参照ください。

(補足4)税制改正に伴い、特定上場株式等の配当等は、納税通知書または特別徴収税額通知書が送達される日までに、確定申告書とは別に市民税・県民税申告書を提出することで、所得税と異なる課税方式を選択できます(市民税・県民税申告書を提出しなかった場合は、確定申告書と同様の課税方式が選択されます)。詳細については、特定配当等及び特定株式等譲渡所得金額の所得税と異なる課税方式の選択について(内部リンク)をご参照ください。

なお、納税通知書または特別徴収税額通知書が送達されるまでに申告(確定申告含む)しなかった特定上場株式等の配当等及び配当割額・株式等譲渡所得割額は、市民税・県民税の算定(税額控除・還付含む)に適用されません。

給与所得の計算

給与所得の計算は下表のとおりです。

|

A 給与収入金額(円) |

給与所得金額(円) |

|---|---|

|

1円~650,999円 |

0 |

|

651,000円~1,899,999円 |

A-650,000円 |

|

1,900,000円~3,599,999円 |

B×2.8-80,000円 |

|

3,600,000円~6,599,999円 |

B×3.2-440,000円 |

|

6,600,000円~8,499,999円 |

A×0.9-1,100,000円 |

|

8,500,000円~ |

A-1,950,000円 |

(補足1)Bは、A給与収入額を4で割り、千円未満を切り捨てた金額になります。

(補足2)計算した金額の1円未満の端数は切り捨てになります。

(補足3)上記内容は令和8年度課税から適用されます。令和7年度以前の内容につきましては、「令和3年度から適用される個人市民税の税制改正等について」(内部リンク)を参照ください。

給与所得控除の見直し

平成26年度税制改正の給与所得控除の見直しにより、給与所得控除の上限額が下表のとおり引下げられることとなりました。

| 区分 |

平成26年度~28年度 |

平成29年度 |

平成30年度以後 |

≪現行≫ |

|---|---|---|---|---|

| 上限額が適用される給与収入額 | 1,500万円 | 1,200万円 | 1,000万円 | 850万円 |

| 給与所得控除の上限額 | 245万円 | 230万円 | 220万円 | 195万円 |

公的年金等の所得の計算

公的年金等に係る雑所得の計算は下表のとおりです。前年の12月31日現在で65歳以上か未満かで計算が異なります。

|

年齢 |

A 公的年金等の収入金額 |

公的年金等雑所得の金額 |

||

|---|---|---|---|---|

|

公的年金等雑所得以外の所得に係る合計所得金額 |

||||

|

1,000万円以下 |

1,000万円超 |

2,000万円超 |

||

|

65歳未満 |

1~1,299,999 |

A-600,000 (600,000円までの場合は所得金額は0) |

A-500,000 (500,000円までの場合は所得金額は0) |

A-400,000 400,000円までの場合は所得金額は0) |

|

1,300,000~ 4,099,999 |

A×0.75-275,000 |

A×0.75-175,000 |

A×0.75-75,000 |

|

|

4,100,000~ 7,699,999 |

A×0.85-685,000 |

A×0.85-585,000 |

A×0.85-485,000 |

|

|

7,700,000~ 9,999,999 |

A×0.95-1,455,000 |

A×0.95-1,355,000 |

A×0.95-1,255,000 |

|

|

10,000,000以上 |

A-1,955,000 |

A-1,855,000 |

A-1,755,000 |

|

|

65歳以上 |

1~3,299,999 |

A-1,100,000 (1,100,000円までの場合は所得金額は0) |

収入-1,000,000 (1,000,000円までの場合は所得金額は0) |

A-900,000 (900,000円までの場合は所得金額は0) |

|

3,300,000~ 4,099,999 |

A×0.75-275,000 |

A×0.75-175,000 |

A×0.75-75,000 |

|

|

4,100,000~ 7,699,999 |

A×0.85-685,000 |

A×0.85-585,000 |

A×0.85-485,000 |

|

|

7,700,000~ 9,999,999 |

A×0.95-1,455,000 |

A×0.95-1,355,000 |

A×0.95-1,255,000 |

|

|

10,000,000以上 |

A-1,955,000 |

A-1,855,000 |

A-1,755,000 |

|

(補足)計算した金額の1円未満の端数は切り捨てになります。

(補足2)上記内容は、令和3年度課税から適用されます。令和2年度以前の内容につきましては、「令和3年度から適用される個人市民税の税制改正等について」(内部リンク)を参照ください。

2.非課税所得

次のような所得は、収入金額の多少にかかわらず非課税所得として他の所得と区分され、課税の対象にはなりません。

代表的な非課税所得

- 傷病者や遺族などが受け取る恩給、年金など

- 給与所得者の出張旅費、通勤手当(通勤手当は最高月額15万円まで(自動車や自転車などを利用する場合は除く))

- 損害保険金、損害賠償金、慰謝料など

- 雇用保険の失業給付

- 障害者等の郵便貯金、少額預金及び少額公債(それぞれ元本350万円以下)の利子

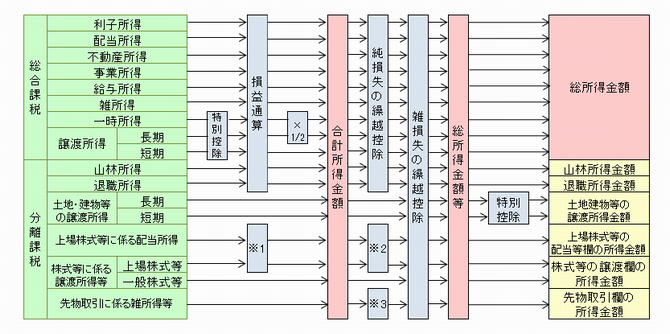

3.総所得金額、合計所得金額、総所得金額等の違い

総所得金額

総所得金額は、次の金額の合計です。

- 利子所得

- 【総合課税】配当所得

- 不動産所得

- 事業所得

- 給与所得

- 雑所得

- 総合課税】短期譲渡所得(特別控除後)

- 総合課税】長期譲渡所得(特別控除後)×1/2相当額

- 総合課税】一時所得(特別控除後)× 1/2相当額

ただし、次の繰越控除を受けている場合はその適用後の金額です。

- 純損失や雑損失の繰越控除

- 居住用財産の買換え等の場合の譲渡損失の繰越控除

- 特定居住用財産の譲渡損失の繰越控除

合計所得金額

合計所得金額は、次の金額の合計です。

- 総所得金額

- 【分離課税】土地建物等の譲渡所得(特別控除前)

- 【分離課税】上場株式等に係る配当所得

- 【分離課税】株式等に係る譲渡所得等

- 【分離課税】先物取引に係る雑所得等

- 山林所得(特別控除後)

- 退職所得(2分の1後)

ただし、次の繰越控除を受けている場合は、その適用前の金額をいいます。

- 純損失や雑損失の繰越控除

- 居住用財産の買替え等の場合の譲渡損失の繰越控除

- 特定居住用財産の譲渡損失の繰越控除

- 上場株式等に係る譲渡損失の繰越控除

- 特定中小会社が発行した株式に係る譲渡損失の繰越控除

- 先物取引の差金等決済に係る損失の繰越控除

総所得金額等

合計所得金額に各損失の繰越控除の適用をした後の金額をいいます。

総所得金額・合計所得金額・総所得金額等のイメージ図

※1 上場株式等に係る譲渡損失がある場合は、その年分の上場株式等に係る配当所得と損益通算ができます。

※2 過去3年間で※1にて控除しきれない損失がある場合は、繰越控除ができます。

※3 過去3年間で先物取引に係る雑所得金額等に損失がある場合は、繰越控除ができます。