本文

令和4年度及び令和5年度から適用される市・県民税の税制改正等について

令和4年度(令和3年分)以後の市・県民税から適用される税制改正

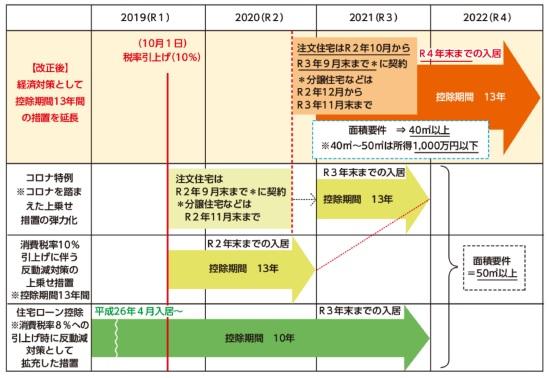

1 住宅ローン控除の特例の延長等

住宅ローン控除の控除期間を13年とする特例が延長され、令和3年1月1日から令和4年12月31日までの間に入居した方も対象となりました。

対象者

消費税率10%が適用される住宅を次の期間に契約し、令和3年1月~令和4年12月末までに入居した方

- 新築(注文住宅)の場合 令和2年10月~令和3年9月末

- 建売・中古・増改築等の場合 令和2年12月~令和3年11月末

(財務省 「令和3年度税制改正」(令和3年3月発行)パンフレット引用)

2 国や地方自治体の実施する子育てに係る助成等の非課税措置

子育て支援の観点から、保育を主とする国や地方自治体からの子育てに係る助成等が非課税となります。

対象 子育てに係る施設・サービスの利用料に対する助成で、国・地方自治体が実施するもののうち、次のもの

1.ベビーシッターの利用料に対する助成

2.認可外保育施設等の利用料に対する助成

3.一時預かり・病児保育などの子を預ける施設の利用料に対する助成

※上記の助成と一体として行われる助成についても対象

(例:生活援助・家事支援、保育施設等の副食費・交通費等)

3 ふるさと納税(寄附金控除)の申告手続の簡素化

特定寄附金の受領者が地方自治体であるとき(ふるさと納税であるとき)に控除の適用を申告により受ける場合、寄附ごとの「寄附金の受領書」が必要とされていましたが、特定事業者(ふるさと納税の各ポータルサイト)が発行する年間寄附額を記載した「寄附金控除に関する受領書」の添付でもできるようになります。

寄附金控除に関する証明書については、特定事業者のポータルサイトから電子データにより提供されるほか、郵送等の方法で取得することができます。

※対象となる特定事業者、寄附金控除に関する証明書の取得方法、申告方法等の詳細については、国税庁ホームページ「令和3年分の確定申告からふるさと納税(寄附金控除)の申告手続が簡素化されます<外部リンク>」を御覧ください。

4 特定配当等及び特定株式譲渡所得金額に係る申告手続きの簡素化

申告手続の簡素化の観点から、個人住民税において、特定配当等及び特定株式等譲渡所得金額に係る所得の全部について源泉分離課税(申告不要)とする場合に、原則として、確定申告書の提出のみで申告手続が完結できるよう、確定申告書における個人住民税に係る附記事項が追加されます。

所得税の確定申告書第2表(裏面下段)の「住民税・事業税に関する事項」の、確定申告書Aの場合は「特定配当等の全部の申告不要」、確定申告書Bの場合は「特定配当等・特定株式等譲渡所得の全部の申告不要」欄(下の赤枠内)にチェックして提出してください。確定申告で市・県民税の申告不要を選択した場合は、市民税・県民税の申告書の提出は不要になります。

※次のような方のみ、今後も確定申告書とは別に、市民税・県民税申告書を提出する必要があります。

- 確定申告で申告した上場株式等の特定配当等・特定株式等譲渡所得金額に係る所得のうち、市・県民税においても一部だけ申告する方(2つある特定口座のうち、1つの口座だけ申告不要とする場合等)

- 市・県民税において所得税とは異なる繰越損失額を申告する方

確定申告書Aの場合

確定申告書Bの場合

令和5年度(令和4年分)以後の住民税から適用される税制改正

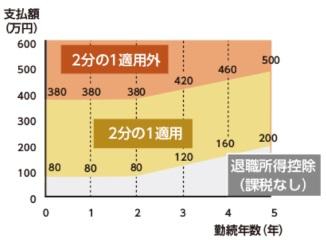

1 退職所得課税の適正化

現状の退職給付の実態を踏まえ、勤続年数5年以下の法人役員等以外の退職金(注1)についても、退職所得控除額を控除した残額のうち300万円を超える部分について、2分の1課税が適用されなくなります。

(財務省 「令和3年度税制改正」(令和3年3月発行)パンフレット引用)

注1 平成25年度分以降は、勤続年数5年以下の法人役員等の退職金については、2分の1課税を適用しないことになっています。(平成24年度税制改正)

(参考)退職所得の課税方式(改正前)

他の所得と区分して次により分離課税

(収入―退職所得控除額(注2))×1/2×税率(注3)=退職所得に係る市・県民税額

注2:

| 勤続年数 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円×勤続年数(最低額80万円) |

| 20年超 | 800万円+70万円×(勤続年数ー20年) |

※勤続年数の1年未満の端数は1年に切り上げる。

注3:市民税6%、県民税4%

2 セルフメディケーション税制の見直し

セルフメディケーション税制の対象となる医薬品について、一定の見直しが行われます。また、手続の簡素化を図った上で、適用期限が令和8年12月31日まで延長されます。

(参考)セルフメディケーション税制の概要(改正前)

予防接種など健康の維持増進及び疾病の予防への取り組みとして一定の取り組みを行う者が、平成29年1月1日から令和3年12月31日までの間に、いわゆるスイッチOTC薬の購入費用を年間1月2日万円を超えて支払った場合には、その購入費用(年間10万円を限度)のうち1月2日万円を超える額を所得控除する制度

関連情報

- セルフメディケーション(自主服薬)推進のためのスイッチOTC薬控除(医療費控除の特例)について

- 財務省HP パンフレット「令和3年度税制改正」<外部リンク>(新しいウィンドウが開きます)

- 国税庁HP 令和3年分の確定申告からふるさと納税(寄附金控除)の申告手続が簡素化されます<外部リンク>(新しいウィンドウが開きます)

- 国土交通省HP 住宅ローン減税等が延長されます!~令和4年入居でも控除期間13年の場合があります~<外部リンク>(新しいウィンドウが開きます)

- 国税庁HP 所得税の確定申告<外部リンク>(新しいウィンドウが開きます)